市場回顧

時序即將步入3月,川普關稅等政策不確定性料將延續,然而美國就業穩健支撐消費動能,且預判Fed觀望川普政策影響後,下半年仍存1至2碼降息空間,加上減稅與放寬監管有利美股與科技、金融等類股,因此評估市場波動雖擴大,但美股仍偏震盪上行格局,並可望帶動相關股市與類股走勢。同時,已延續3年的俄烏戰爭漸露停戰曙光,就金融市場層面而言,短中期重建需求預期及評價面回升可望帶來偏正面影響。此外,3月初中國即將召開兩會,政府可能增加經濟支持力度,加上DeepSeek提升中國科技類股獲利能力預期,料亦有助中港股市支撐力道。

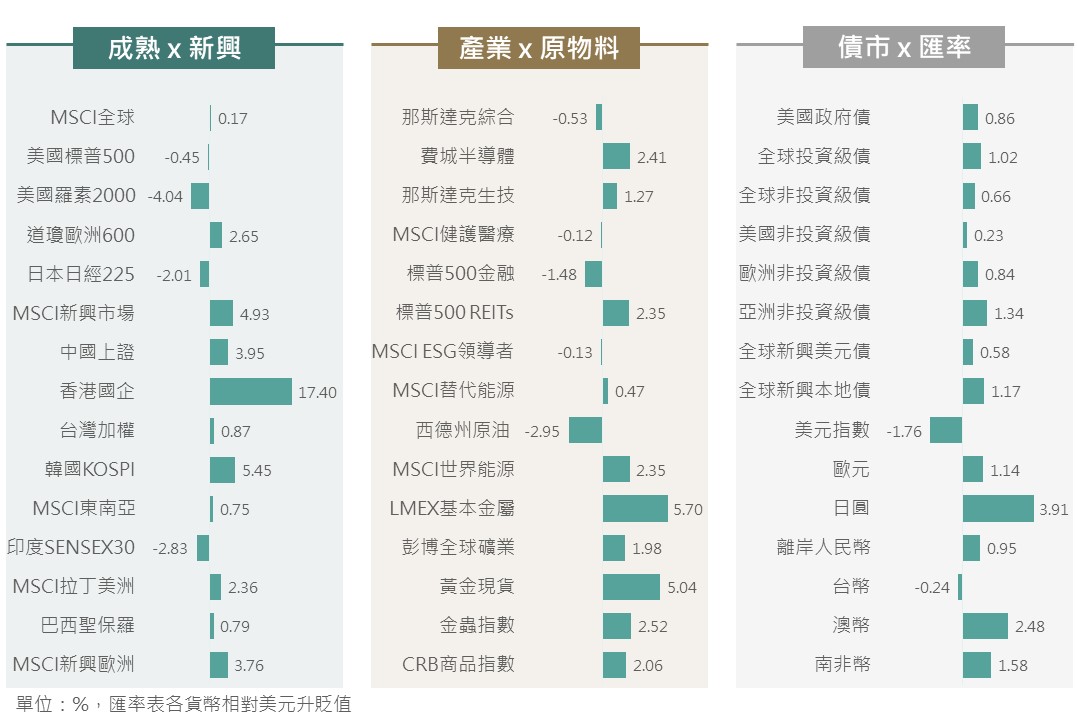

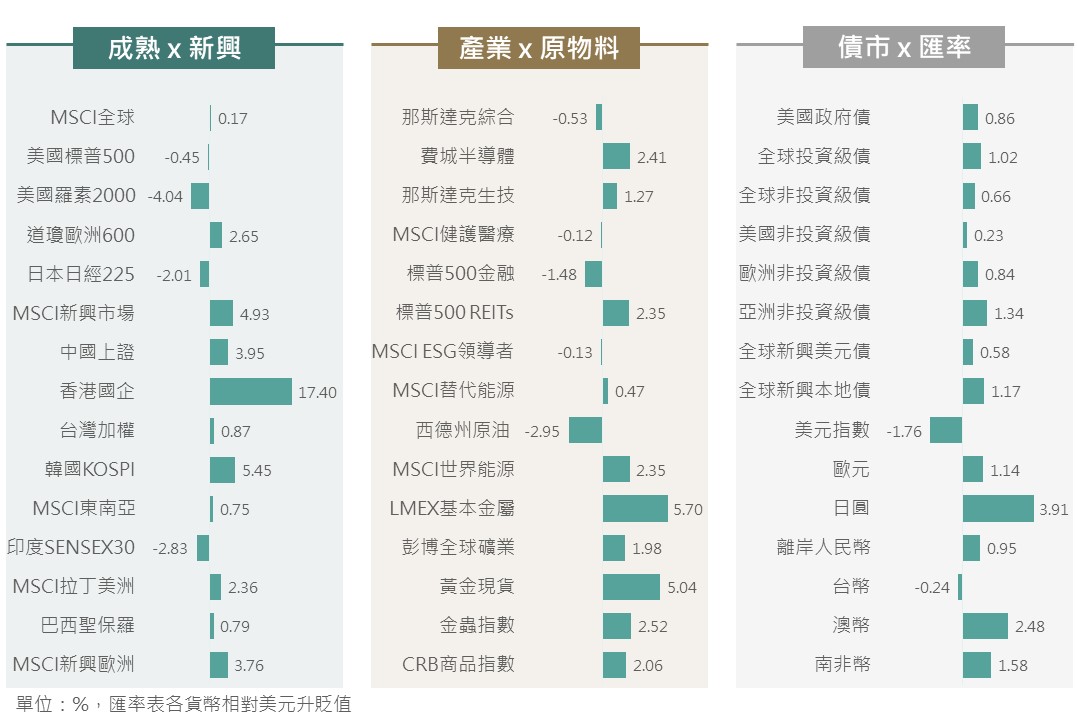

▲ 2月市場回顧

Source:Bloomberg (2025/02/21),玉山整理

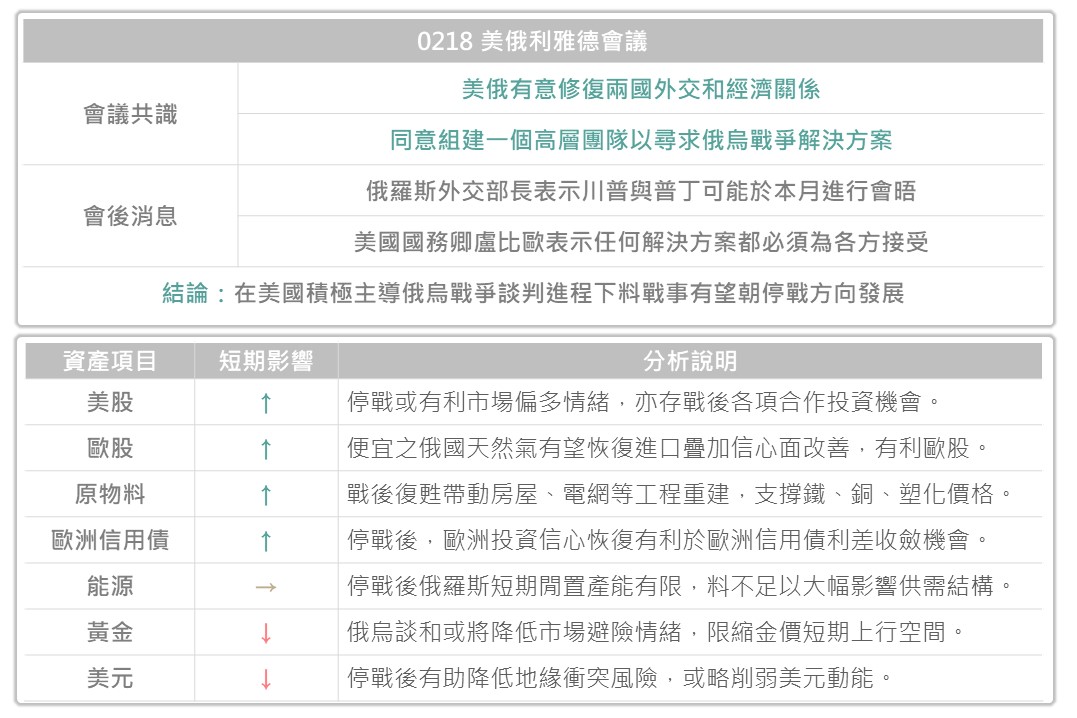

俄烏戰爭時間軸與基本情境預期後續存有停戰可能

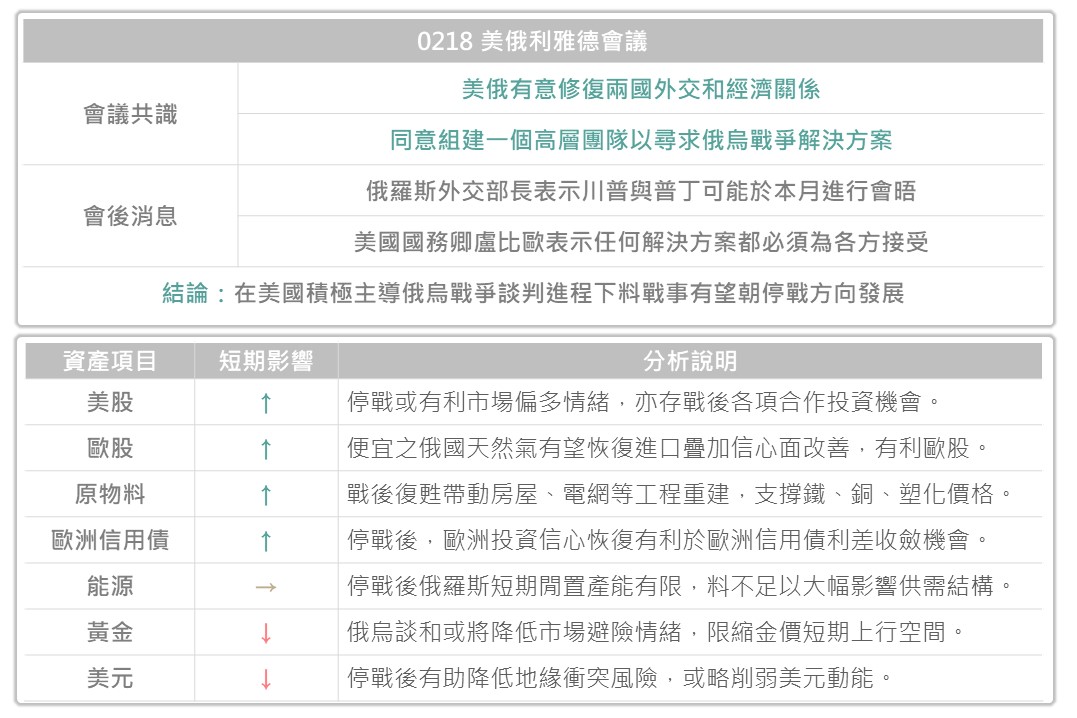

▲ 美俄談判重點整理與結論(上)各資產影響(下)

Source:Bloomberg、玉山投研中心 (2025/02/21),玉山整理

俄烏有望停戰 有利歐洲估值及信心面回升

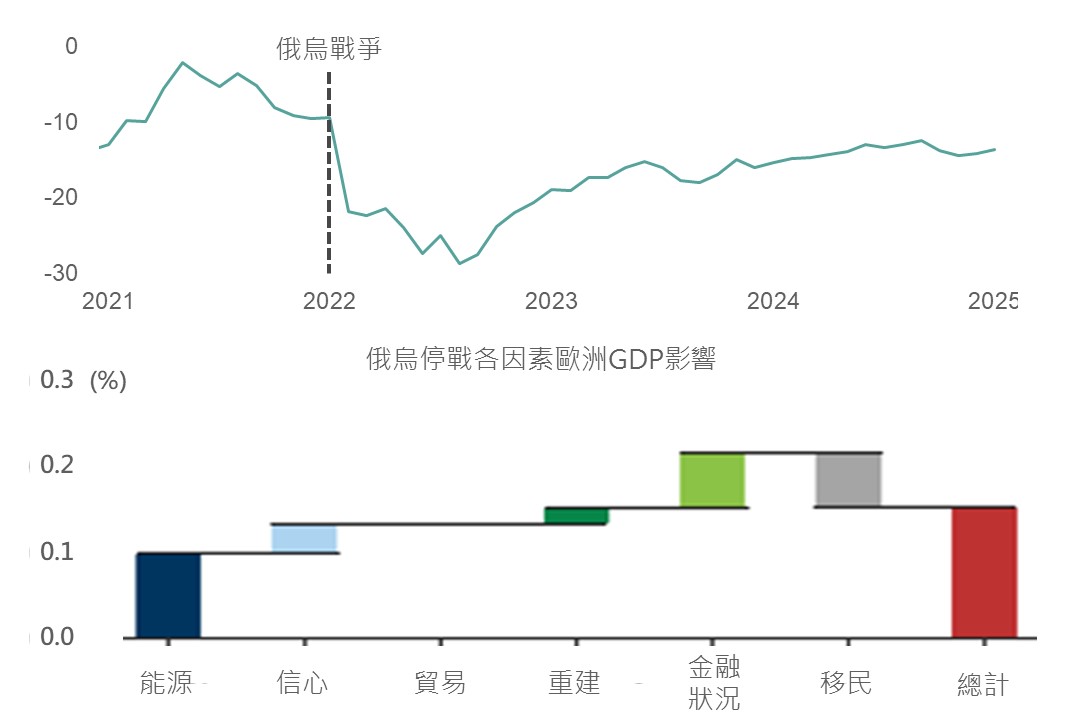

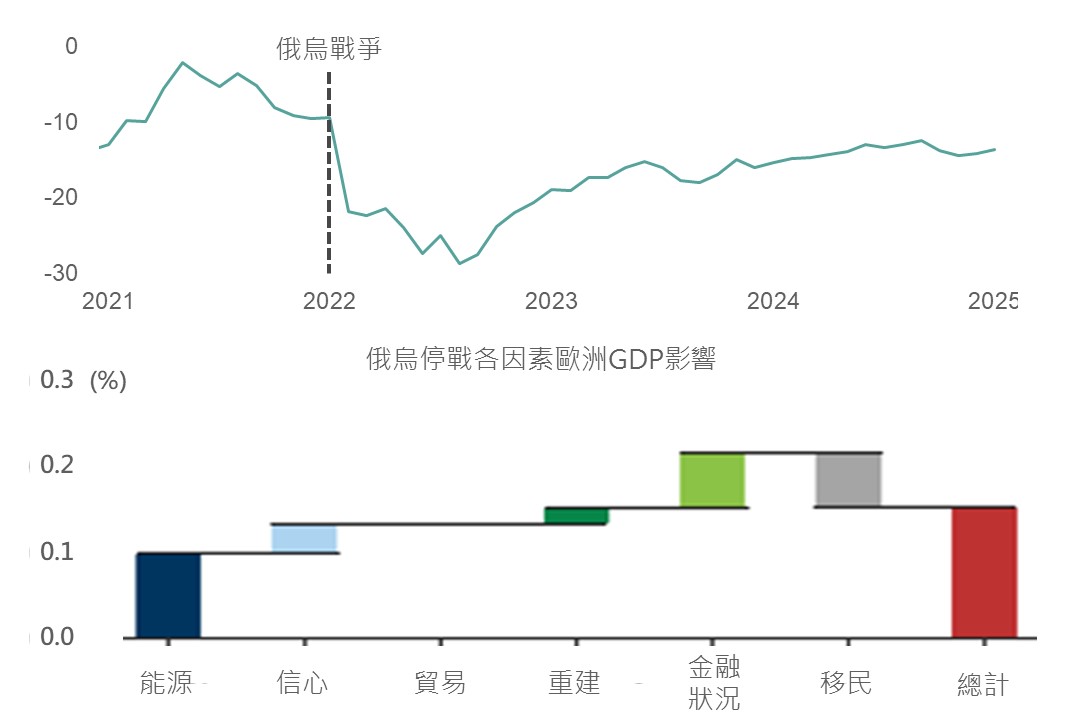

觀察俄烏戰爭以來,因歐洲依賴俄羅斯商品進口,

戰爭促歐洲能源成本飆漲壓抑經濟,市場給予歐股偏低之評價面(本益比低於5年均值)。

而隨俄烏有望停戰,料部分俄羅斯天然氣將恢復出口至歐盟,惟考量(1)俄羅斯通往歐洲5條天然氣管道中有4條面臨重大阻礙(戰爭損壞、監管等因素)、(2)歐盟後幾年已與新貿易夥伴簽長期供應合約、(3)政治因素歐盟或避免再從俄大量進口,

評估天然氣出口或有限回升。

然較便宜之俄羅斯天然氣重回歐洲市場下,料

降低歐洲能源成本,提高家庭負擔能力及生產商競爭力,且戰爭以來歐洲消費者信心急遽下降,雖此後已恢復,但仍遠低於戰前水平,料停戰後有望增強消費信心,據高盛預估俄烏停戰有限和平協議下可溫和提振歐洲GDP(0.2%)。

▲ 歐洲消費者信心(上)/停戰對歐洲GDP影響(下)

Source:Goldman Sachs (2025/02/13) ,玉山整理

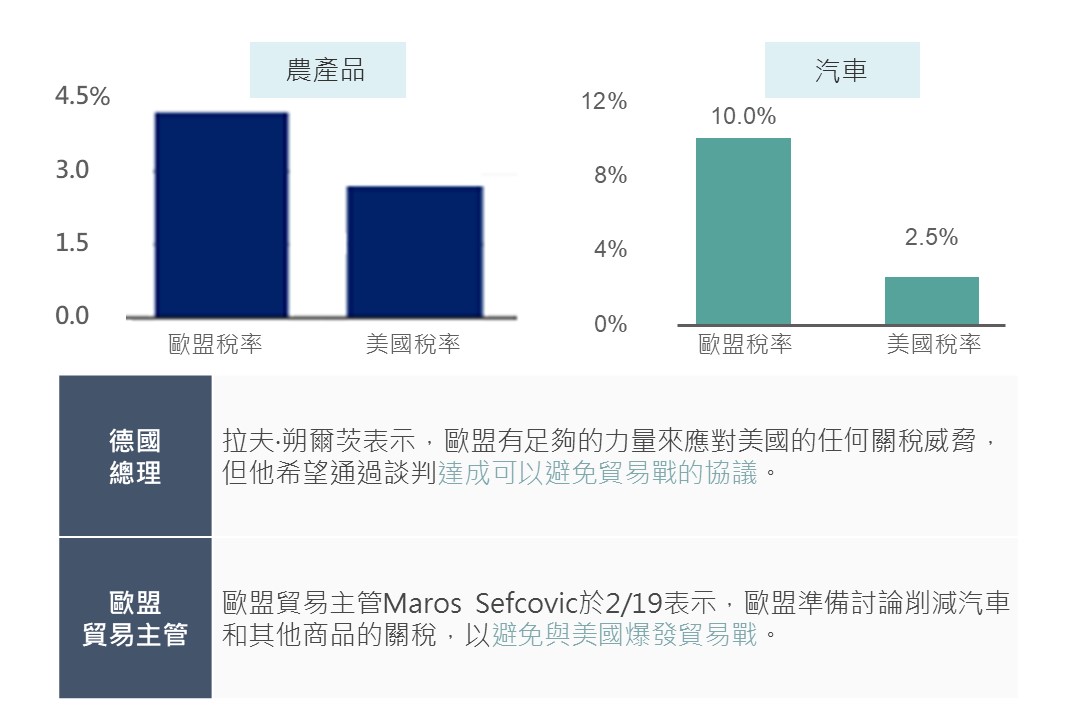

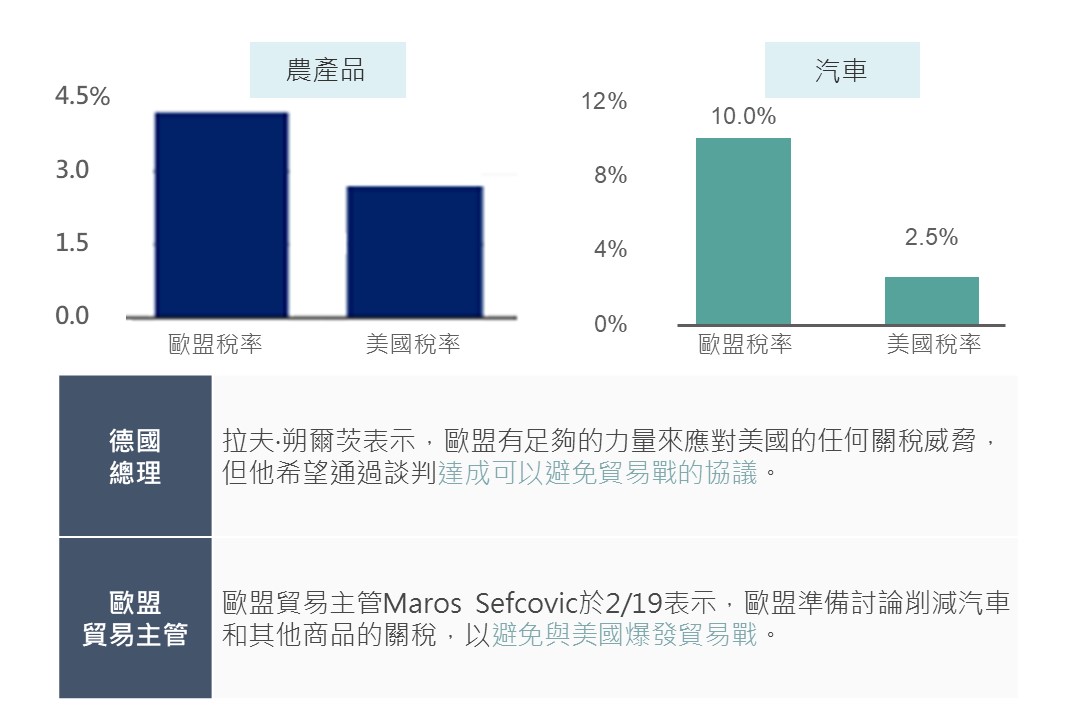

美歐關稅不確定性仍存惟或可談判 歐股轉趨正向

雖關稅前景仍存不確定性,不過近期歐盟已提議將啟動歐盟財政規則中的豁免條款-以擴增國防開支,而2/17美俄會談將歐盟、烏克蘭排除在外後,更

加深歐盟欲加強國防實力的決心,而川普上任以來頻向歐盟施壓,要求歐盟增加軍費,故評估

歐盟因應川普要求增加國防支出或能視為與美國貿易談判的籌碼,此外,歐洲官員近期表示願意與美國談判,以

避免爆發貿易戰,故料美歐貿易衝突或有緩解可能。

對俄烏停戰預期,與德國大選後新政府有望擴大財政支出,最新調查2月全球基金經理人對歐股淨增持比例已升至2024/6以來最高。

綜上,隨歐洲近期經濟指標有復甦跡象,在俄烏可能停戰、且貿易衝突或有談判餘地下,本週上調歐股市場評等至相對正向。

▲ 歐關稅高於美主要商品(上)/官員談話(下)

Source:Bloomberg (2025/02/20),玉山整理

關稅增添通膨疑慮 3月Fed會議或再上修利率預估

隨川普關稅政策變化發展,市場擔憂將拖累美國通膨回落進程;觀察彭博Fed情緒指標,其自去年11月美國大選後轉呈上升,反映Fed之貨幣政策基調趨向鷹派,美債殖利率波動亦隨之擴大且重回高檔。據Fed會議紀要顯示,官員普遍認為關稅政策可能使通膨潛在上行風險,故Fed認為在進一步降息之前,需要看到通膨持續走降,

當前貨幣政策基調仍是以維持利率不變以觀察通膨與關稅政策變化為主。

綜觀美國各項數據近期表現,美國經濟於2024Q4以來呈現回溫,美國經濟表現依然穩健亦使Fed並不急於降息,評估Fed於3月FOMC或將再略上修長期利率預估,疊加考慮關稅政策之不確定性,

料Fed將延後其降息時點至年中及下半年,年內降息幅度料下修至1-2碼。

▲ 美國10年期公債殖利率、Fed政策利率及彭博Fed情緒指標

Source:Bloomberg (2025/02/21),玉山整理)

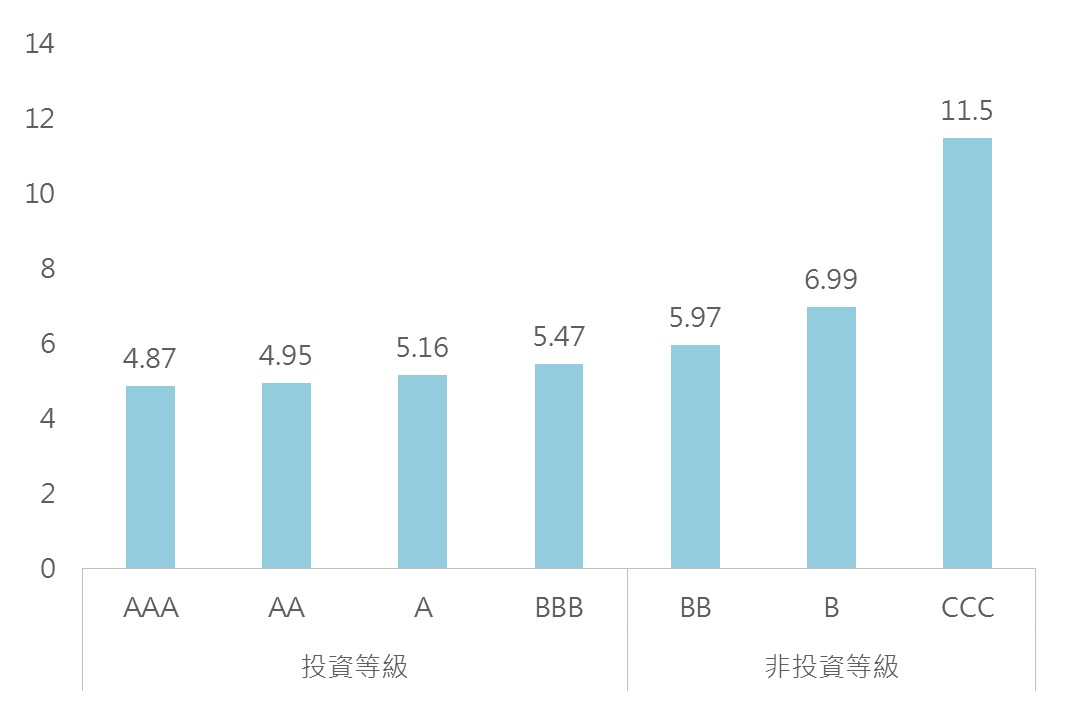

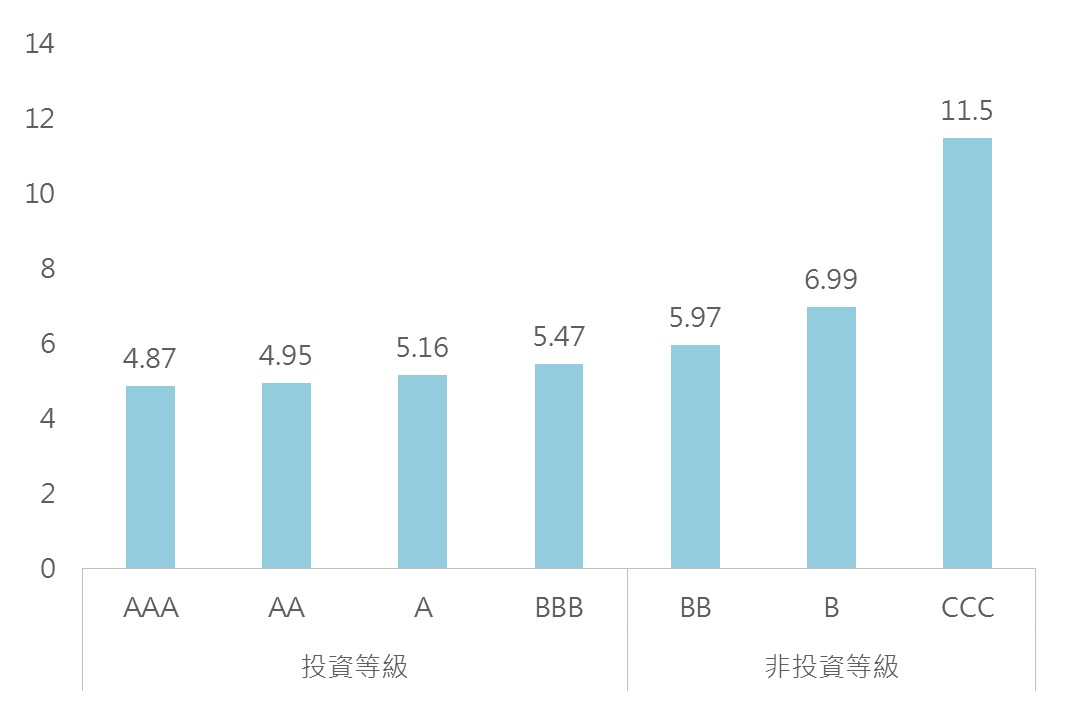

美國企業債信體質穩健 持續以非投債為主布局

投資級與非投資級企業的信用違約交換指數皆持續位於近五年均值以下,

顯示在美國經濟穩健之下,市場預期企業債信體質可保持穩健。

觀察在Fed暫停降息後至今各債種表現,受到Fed對美國經濟展望樂觀影響,長端利率波動加劇,使長天期債種報酬表現遜於短天期,同時最大回撤幅度亦大於短天期,主要因長天期債種價格具有對利率敏感度較高的特性,致使長天期債種報酬波動加大,考量未來美國經濟持續穩健、通膨存僵固風險之下,料長端利率將持續波動,

若欲達成降低投組波動之目標,則建議布局短天期債種。

綜上,天期的選擇上仍以短天期為主,

在經濟穩健之下搭配降低信用評級策略增加收益,故持續以非投等債為主、投等債為輔方式布局。

▲ 各信評殖利率(%)

Source:Bloomberg (2025/02/19),玉山整理

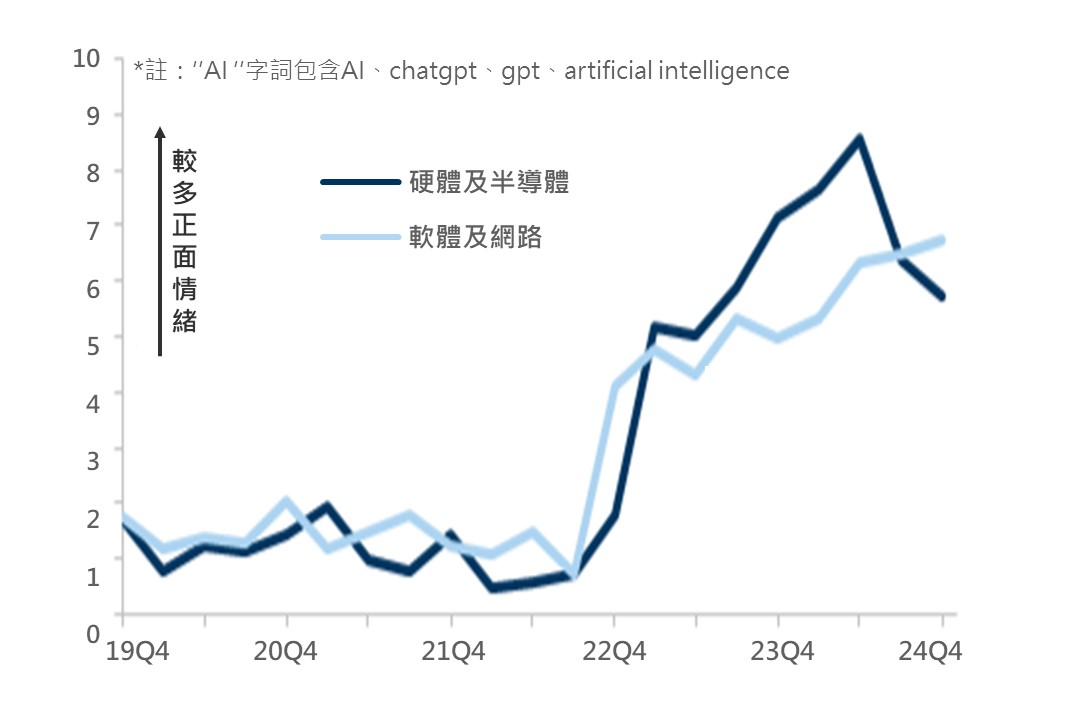

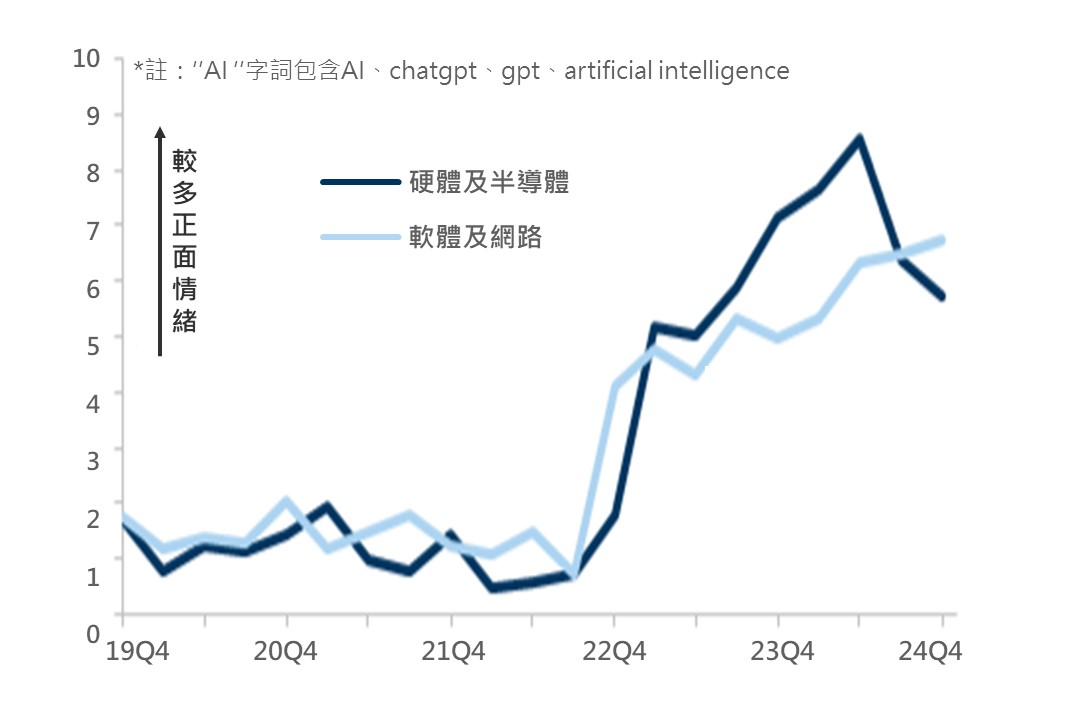

美股整體財報表現屬穩健 基本面料將提供市場支撐

截至2/21,標普500已有近8成企業公布Q4財報,整體優於預期比率為76.7%(近3年均值:76.6%),優於預期幅度達6.6%,略高於近3年均值5.5%;就整體數據而言,Q4財報結果大致符合歷史均值,然

展望2025下半年,彭博預估獲利仍有成長機會,基本面仍以正面看待。

在科技產業方面,儘管先前受到GB200供應鏈延遲出貨及半導體關稅政策不確定性之影響,部份硬體及半導體業者對後續展望有所收斂,惟AI仍為各方發展之重點項目,業者普遍表示AI將逐步成為重要營收貢獻來源,據高盛估計整體企業對AI之樂觀情緒指標,其中以軟體業者更為正向;綜合評估,雖

美國關稅政策變化仍將持續增添市場波動,然仍正向看待AI及科技產業發展,料有助提供市場支撐效果。

▲ 科技企業對於AI樂觀情緒指標

Source:Goldman Sachs (2025/02/20),玉山整理

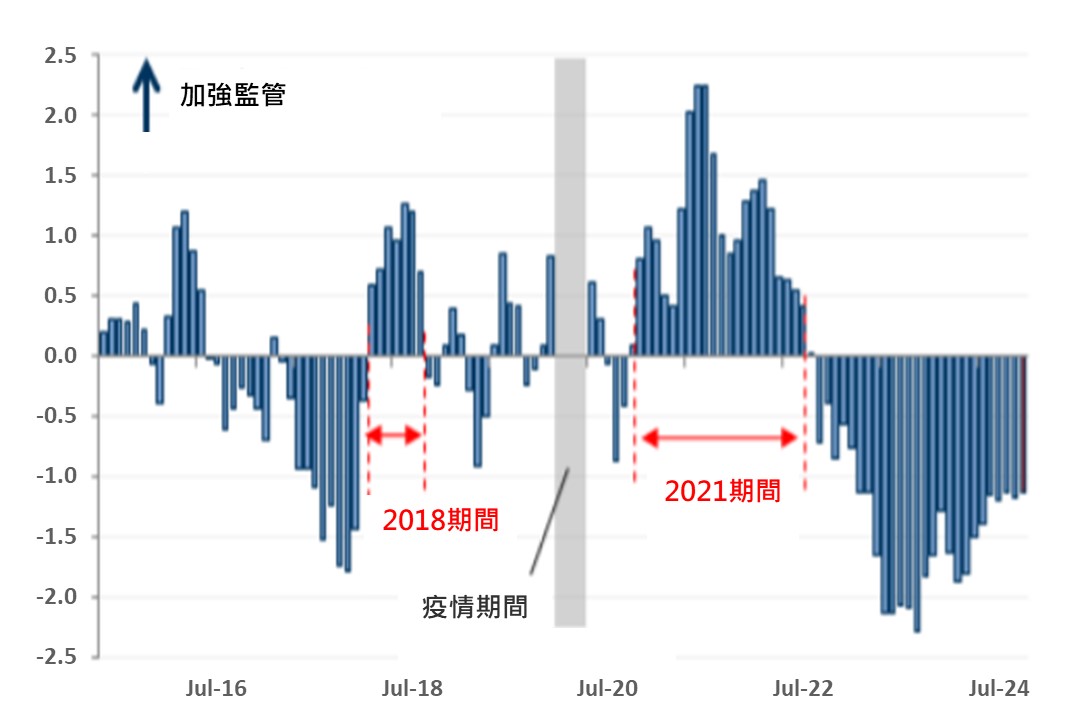

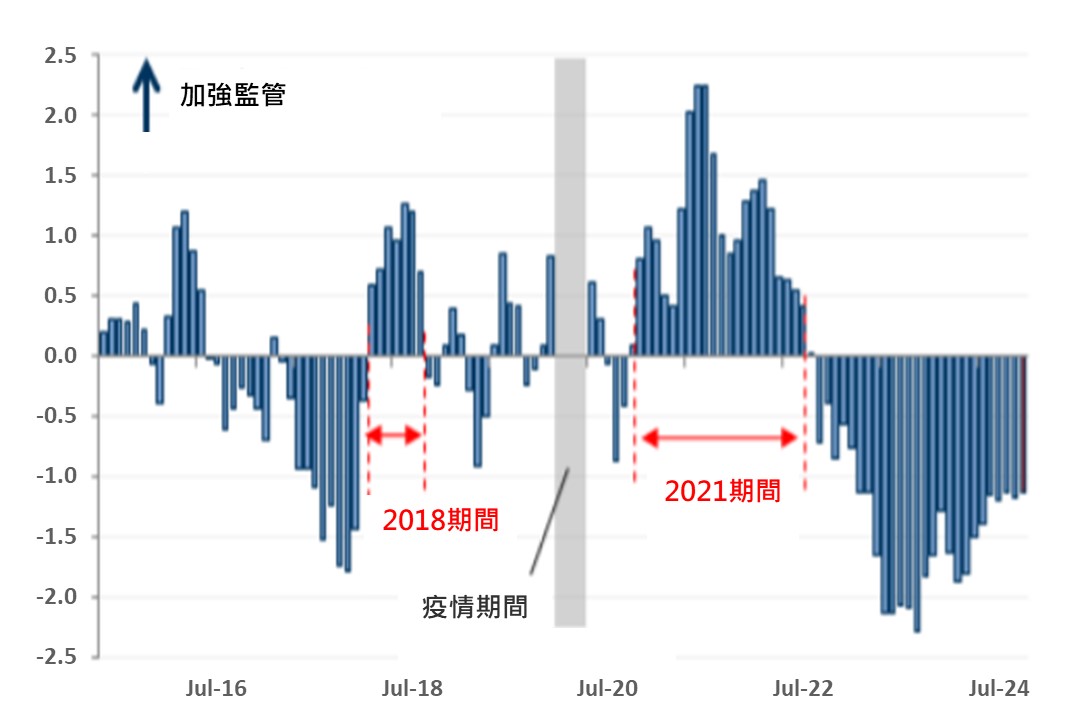

時隔六年習近平再會晤民企 釋支持及放寬監管訊號

隨著

DeepSeek熱潮延續,中國相關應用逐漸浮現,包含百度搜索接入DS深度搜尋功能、騰訊旗下具有13.82億活躍用戶的微信支持接入DS R1模型;在應用端浮現背景下,市場樂觀預期將帶動阿里巴巴-阿里雲的需求,促阿里巴巴年初至今股價已漲超60%。

相比已受到AI帶動的美歐股市,中國科技類股仍具有上漲空間,除了中國國內本身相關市場規模有望逐步擴大,目前

中國科技類股亦具有評價面上優勢(美、中前10大公司: 42倍 vs. 17倍);此外於上周,

相隔六年習近平再會晤民企代表,其中包含陷於2021年科技監管風暴中心的馬雲,顯示中國政府態度將由監管轉為支持,此積極正面訊號評估有助於資金面、估值面助港股持續回升。

▲ 中國政府對民營企業監管指數

Source:Barclays (2025/02/21),玉山整理

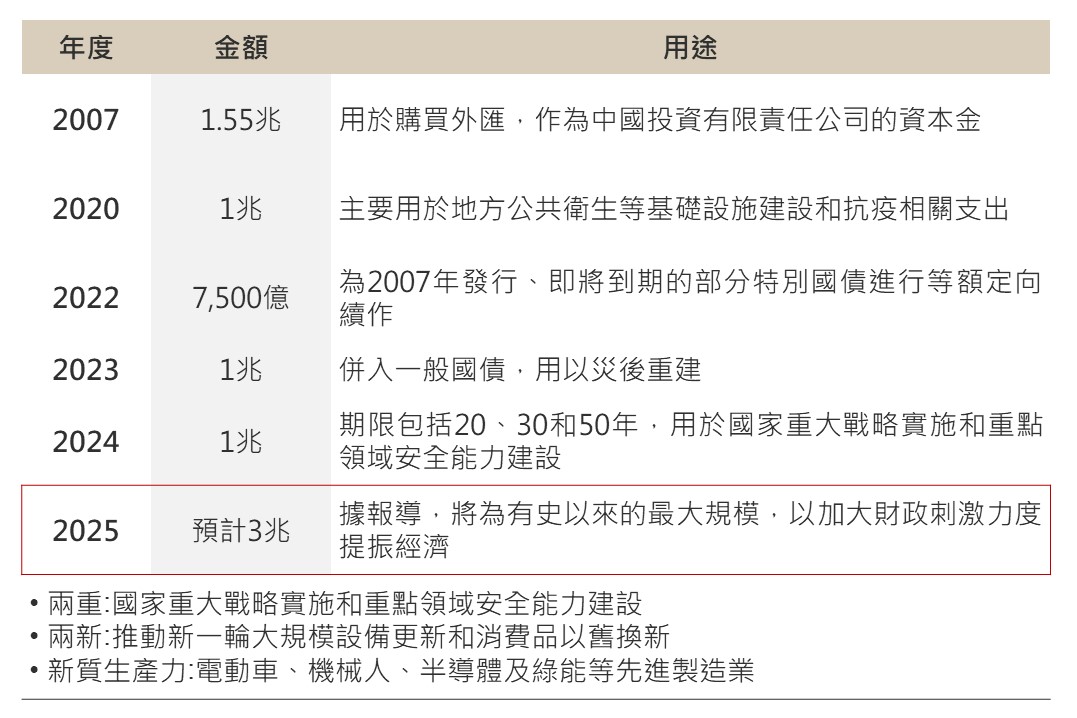

關稅戰料成一段時間震盪因子 料港股較具相對機會

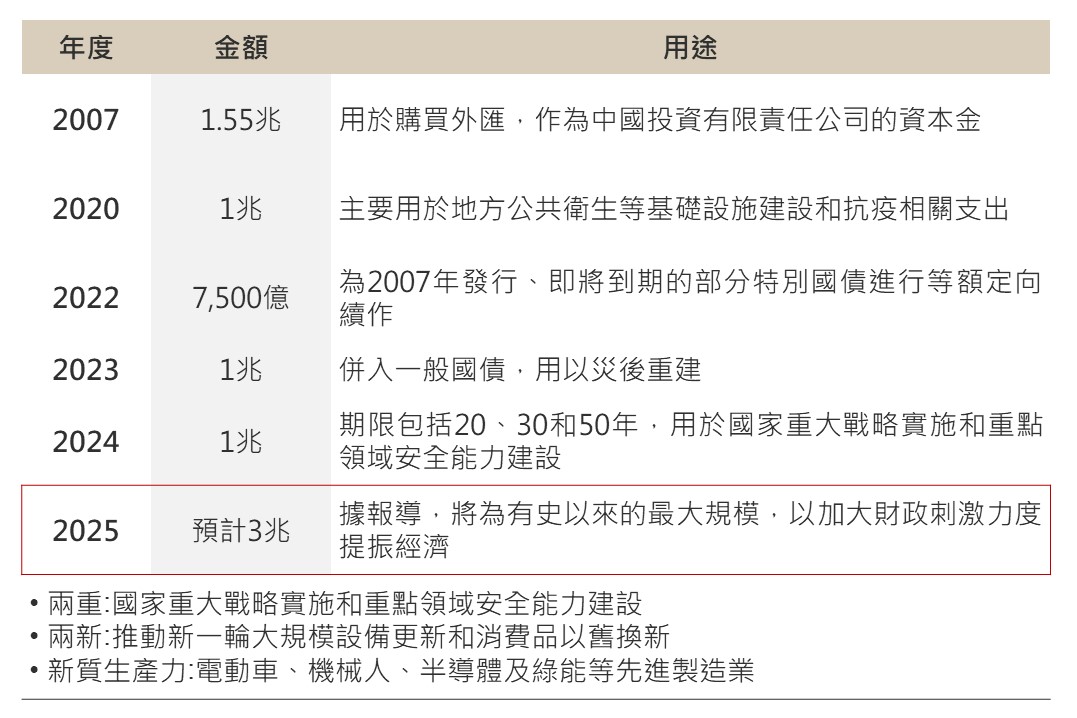

中國2025年「兩會(人大、政協)」將於3/4召開,觀察重點將聚焦於中國今年的各項經濟目標。有別於以往的會議,2025兩會召開前已有

多項目標消息釋出,包含將預算赤字提高至GDP的4%(歷史新高)、特別國債規模將升至史上最高之3兆人民幣,皆符合中央經濟工作會議所暗示的「更加積極的財政政策」,顯示中國對提升內部經濟之急迫,並為關稅戰預作準備。市場也預估,中國將維持5%經濟成長目標。

整體而言,

關稅戰風險仍為陸港股主要壓抑因素,然而,隨著經濟數據初見回溫跡象且政策利多的支持,皆有望提供陸港股下方托底力道;港股部分加計DeepSeek對於產業紅利、及近期官方態度傾向放寬監管,故上調港股評等至相對正向。

▲ 中國歷年特別國債規模

Source:Bloomberg (2025/02/21),玉山整理

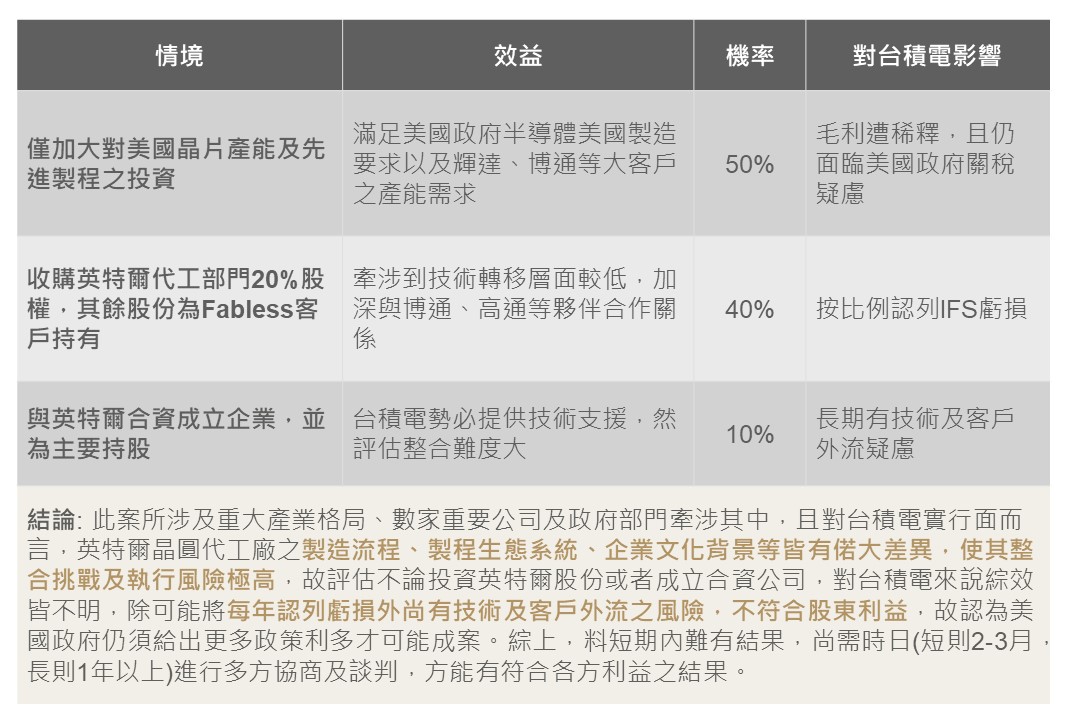

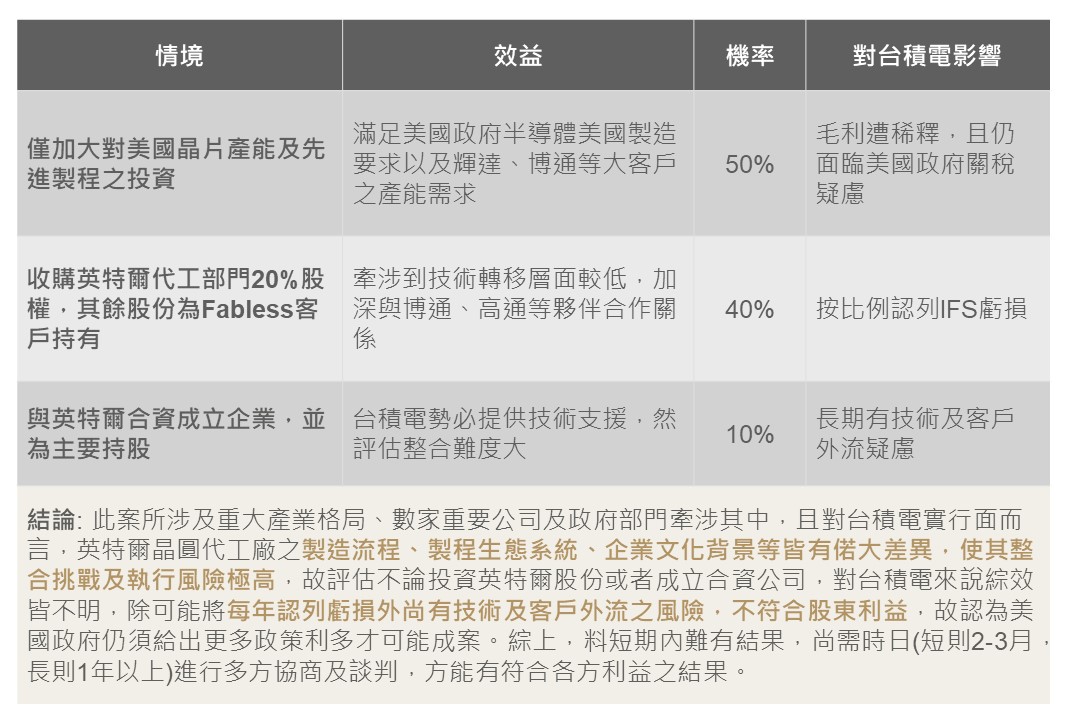

台積Intel代工廠整合難度高 協商過程料將曠日費時

▲ 台積電接手英特爾代工業務情境分析

Source:Bloomberg (2025/02/20),玉山整理

未來展望

投資策略方面,評估川普政策仍將不時帶來干擾,因此當前股市布局建議穩健者以多元資產、平衡型為主;積極者亦可納入美國、科技(軟體更佳)、日本、印度等展望正向市場,並可關注或趨改善的香港國企、歐洲布局機會。而債市布局方面,美債殖利率上行空間受到抑制惟波動提高,故宜先以短中期債券為主,而在債信體質保持穩健情況下,仍適合以非投等債為主、投等債為輔的方式進行布局。